Les clefs d’un bon investissement immobilier

Les objectifs de l’investisseur immobilier

L’approche d’investisseur ne s’improvise pas. Une connaissance précise du marché dans lequel on souhaite investir et évoluer ; permettant la compréhension des mécanismes du marché et de s’adapter aux évolutions d’une environnement mouvant est un préalable indispensable.

Par ailleurs comme tous actifs, l’immobilier répond à des règles immuables :

- Rentabilité totale = Revenus nets + Plus-value,

- La rentabilité d’un actif est corrélée à l’environnement économique,

- « Le bon sens » est l’allié de l’investisseur de long terme, l’horizon d’investissement est essentiel, une situation critique de court terme peut se révéler fructueuse à long terme,

- La contrepartie du rendement est le risque : sur le prix et sur son service : le loyer,

A l’aune de la financiarisation de notre économie, l’immobilier n’échappe pas à la règle et son évaluation suit les principes communément admis : à savoir qu’un actif ne vaut que par sa capacité à rapporter, en valeur actuelle.

Avec un caractère hybride entre les actions et les obligations, sa valeur finale est incertaine, mais ses revenus sont définis dans un contrat de bail. Par ailleurs, dans sa composante physique, l’immobilier comme tout actif tangible dispose d’une valeur intrinsèque car il apporte à son propriétaire un service non pécuniaire ; son évolution fluctue aux grés des évolutions démographiques, de sa durée de vie et autres contraintes d’urbanisme.

Afin de guider l’investisseur, nous utilisons certains indicateurs financiers qui peuvent être utilisés dans la gestion d'un investissement immobilier, les plus courants sont les suivants :

- Rendement locatif : c'est le rapport entre le revenu locatif annuel et le coût total de l'investissement immobilier. Il permet de mesurer la rentabilité locative de l'investissement.

- Taux de capitalisation : c'est le rapport entre le revenu net d'exploitation et la valeur de marché de l'investissement immobilier. Il permet de mesurer le taux de rendement de l'investissement.

- Cash-flow net : c'est le revenu généré par l'investissement immobilier, moins les dépenses associées à la propriété, telles que les taxes foncières, les frais de gestion, les assurances et les paiements de la dette.

- Taux d'endettement : c'est le ratio entre la dette et la valeur de l'investissement immobilier. Il permet de mesurer le niveau d'endettement de l'investissement et sa capacité à générer des revenus suffisants pour rembourser la dette.

- Retour sur investissement (ROI) : c'est le rapport entre le bénéfice net de l'investissement et le coût total de l'investissement. Il permet de mesurer le rendement total de l'investissement, y compris les gains en capital et les revenus générés par la propriété.

- Période de récupération : c'est le temps nécessaire pour récupérer le coût initial de l'investissement grâce aux flux de trésorerie générés par la propriété.

Ces indicateurs clés financiers peuvent aider les investisseurs immobiliers à évaluer la performance de leur investissement, à identifier les domaines où des améliorations peuvent être apportées et à prendre des décisions éclairées sur la gestion de leur portefeuille immobilier. Il est important de travailler avec un conseiller en gestion de patrimoine qui peut aider à interpréter ces indicateurs et à élaborer des stratégies pour optimiser la performance financière de l'investissement.

Les objectifs de l’investissement immobilier en fonction du type d’investisseur :

L’investisseur peut être actif ou passif, même si le propriétaire est assimilé au rentier, il est important de comprendre la différence entre les deux. Le type actif implique une prise de décisions d'investissement en fonction des tendances du marché et des perspectives économiques, et implique des stratégies telles que la sélection ou le timing d’achat ou de vente. L'analyse passive, en revanche, consiste à suivre un indice de marché spécifique, tel que l'indice REIT ou SIIC, et à maintenir une allocation d'actifs constante au fil du temps.

Dans le contexte de l'investissement immobilier, l'analyse active peut impliquer la recherche de biens immobiliers spécifiques dans des régions géographiques particulières ou la prise de décisions basées sur les tendances économiques et les fluctuations du marché. L'analyse passive, en revanche, peut impliquer l'achat d'un fonds d'investissement immobilier (REIT) ou d'un fonds indiciel immobilier (ETF) qui suit un indice de marché immobilier spécifique.

En fin de compte, l'approche la plus appropriée pour un investisseur immobilier dépendra de ses objectifs financiers à long terme, de sa tolérance au risque et de sa compréhension des tendances économiques et des fluctuations du marché immobilier.

Un conseiller en gestion de patrimoine peut aider l'investisseur à déterminer la meilleure stratégie d'investissement en fonction de ces facteurs lors de la phase d’acquisition ou de conservation et de vente. La gestion du portefeuille immobilier que cela implique nécessite en effet une surveillance des flux, une des révisions stratégiques entre actifs éventuels en cas de besoin, ou de nécessité en fonction des changements de la situation financière de l'investisseur.

Le caractère protéiforme de l’immobilier

L’immobilier est un actif qui peut prendre des formes diverses. On distingue plusieurs catégories :

- L’immobilier résidentiel ou d’habitation : il peut être alors collectif (c’est à dire que le logement en question fait partie d’un bâtiment dans lequel sont superposés plusieurs logements) ou individuel,

- L’immobilier commercial : bureaux, commerces, logistique, immobilier de services (EPHAD, Hôtel, clinique, résidences étudiantes) et autres biens divers (self stockage, infrastructures),

- L’immobilier de réserve : terrain nu constructible ou pas (avec un espoir de l’être), bois et forêts, lacs etc...

Il existe, pour le propriétaire du bien (qui d’ailleurs peut être une personne physique, ou bien une personne morale), plusieurs choix dans le mode de détention de cet actif en question.

Ainsi, cette détention d’actif peut prendre de multiples formes :

- Une détention en directe : c’est à dire une possession par le particulier investisseur ou par une entité liée (une société par exemple),

- Une détention indirecte : c’est à dire par des véhicules réglementés (SCI, SCPI, OPCI, OPPCI, fonds dédiés...) non professionnel ou professionnel,

Les mécanismes macroéconomiques fondamentaux du marché immobilier :

Il est évident que l’immobilier est sous l’influence du contexte économique, mais la relation inverse est également vraie. Cette relation rend à cet actif un statut particulier, véritable pivot économique de par l’effet de richesse qu’il engendre à son propriétaire. Une crise immobilière se révèle bien souvent plus longue à résorber qu’une crise économique classique, les diffusant à tous les acteurs par le biais des marchés financiers et du secteur bancaire.

L’effet de levier, magie de la mécanique financière :

Le talon d’Achille de l’immobilier tient en son principal avantage : l’effet de levier financier, maintes fois mis en lumière dans les différentes crises immobilières récentes :

- En France dans les années 90 : par la réglementation du financement accordé aux promoteurs (pré commercialisations partielles, solidité financière etc..) conjugué à la politique du Franc fort nécessaire à la convergence monétaire préalable à la monnaie unique,

- La crise des surprimes aux USA : ce sont des crédits hypothécaires spécialisés sur des personnes précaires, qui a été rendu possible par leurs refinancements sur les marchés de taux et l’intermédiation d’agence d’état,

- Enfin, la crise immobilière en Chine : la faillite partielle d’Evergrande, qui est le principal promoteur chinois : financement bancaire trop important favorisant des projets peu ou pas rentables combiné à une valorisation excessive.

Il est vrai que s’enrichir avec l’argent des autres est séduisant : et peut-être trop ; à défaut de cadres et de règles strictes, les excès arrivent vite, non sans conséquence.

La gestion de la dette et de ses flux de remboursement sont importants pour plusieurs raisons :

- Les flux de trésorerie doivent être au minimum à l’équilibre,

- La dette peut avoir un impact sur le niveau de risque associé à l'investissement immobilier.

Enfin, la gestion de la dette est importante pour la stratégie d'investissement à long terme de l'investisseur immobilier. L'objectif de l'investisseur peut être de rembourser rapidement la dette pour minimiser les paiements d'intérêts et maximiser les rendements à long terme. D'un autre côté, l'investisseur peut chercher à conserver une dette plus élevée pour maximiser les avantages fiscaux et les rendements à court terme. D’où l’intérêt d’être guidé par un professionnel qui embrasse tous les aspects de gestion de son investissement et de ses objectifs.

L’acteur économique qui donne le ton : les banques centrales

Il est également important de souligner que malgré des similitudes en termes de dynamique, les marchés immobiliers internationaux ne communiquent pas entre eux, à contrario des marchés financiers. Les coïncidences cycliques sont donc à chercher dans les conditions monétaires et financières.

L’acteur central de ce système est donc la banque centrale, garant de la confiance monétaire et de sa liquidité.

L’un de ses leviers d’action passe par le taux directeur du coût de l’argent au jour le jour, sa variation provoque des réactions en chaine sur les conditions de prêts octroyés à l’utilisateur final (consommateur, investisseur, entreprise).

Les variations de taux en freinant ou en stimulant la capacité d’emprunt des agents économiques impactent la demande de biens immobiliers. Ce décalage temporel affecte à la fois l’offre des biens par les difficultés de financement des professionnels de l’immobilier (promoteur) dans leurs conditions de crédit que les consommateurs finaux dans l’achat du logement par exemple.

Ce phénomène prend souvent bien plus d’ampleur en cas d’emballement et de changement brutaux : lorsque les banques commerciales constatent que des créances douteuses apparaissent, elles entrainent alors un effet de second tour et de restriction encore plus forte des conditions de crédit.

Ces phénomènes itératifs connus sont donc très surveillés par les acteurs de marchés ; mais leurs études largement documentées n’évitent malheureusement pas leurs apparitions.

La valeur de l’immobilier : le prix

La valeur de l’immobilier : le prix ne fait pas tout, étude avancée de l’évolutions des prix des logements

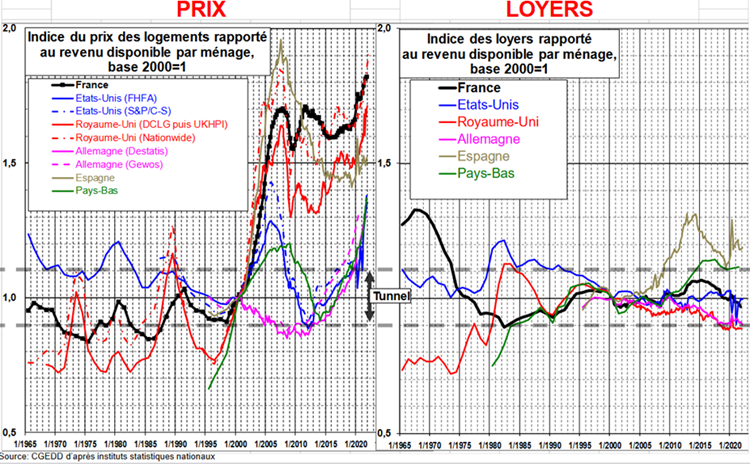

Une observation du prix des logements sur longue durée :

Les nombreuses études publiées sur ce domaine et même les plus véloces en termes d’historique depuis le 13ème siècle pour les logements parisien n’ont finalement que peu d’intérêts du fait de leurs trop grandes hétérogénéités. Sur un laps de temps plus contemporain (début du 20ème siècle), on observe une forte baisse des prix divisé par 15, au pire des deux guerres mondiales, puis une stabilisation, et enfin une envolée des prix de 1965 à nos jours.

Une observation des loyers

Nous avons toujours tendance à opposer le prix d’un bien avec son usage : son loyer. L’analyse des indices des loyers est toutefois relative du fait de l’évolution du parc locatif ainsi que celle des locataires dans notre histoire.

Si on revient au point précèdent il est intéressant d’observer que les prix des biens se sont effondrés en pleine période d’encadrement des loyers.

- Le ratio “loyer des résidences principales / revenus disponibles par ménage” est sable sur une longue période, tandis que le ratio “prix /revenus disponible par ménage” s’envole à partir des années 2000. Ces constats mettent en lumière d’abord une relative paupérisation des locataires VS les propriétaires.

Alter finances

Alter finances