Le placement préféré des Français, dont la partie garantie (Le Fonds en Euro) rapporte de moins en moins. Le rendement moyen des fonds en euros a été aux alentours de 2% en 2022.

Plus d'infos

- Assurance-vie : les rendements des Fonds en euros 2018 de nos partenaires

- Fiscalité de votre contrat d’Assurance-Vie

- Réponse CIOT : Quels effets sur votre contrat d’Assurance-vie non dénoué

- comment choisir son contrat d'assurance vie

Haro sur les assureurs !!! Ils sont aux mains des banques centrales les obligeants à investir dans des obligations d’états à taux négatifs. La hausse des taux est espérée mais sans cesse décalée tant qu'elle reste progressive et contenue. Cela devrait être bénéfique pour le rendement de l'assurance vie, le recul des rendements des fonds garantie ne devrait pour autant se matérialiser que dans plusieurs années. Surtout, cette remontée va très probablement être accompagnée d'une reprise de l'inflation, comme on le constate actuellement sans pour autant profiter d’une hausse de la rémunération.

La diversification reste la clef d’une allocation d’actif qui comprend évidemment le fonds en euros comme stratégie défensive liquide : conservez votre fonds en euro pour faire face à vos dépenses court terme, certaines !

Le reste de vos avoirs doit être diversifié au maximum en fonction de vos besoins et de votre capacité à subir des pertes potentielles : qui si elles n’apparaissent pas aujourd’hui, apparaîtrons demain. Il est donc nécessaire de mener une diversification accompagnée par une gestion active de votre allocation par un conseiller en Investissement Financier.

Pour qui ? Quel fonctionnement et quelle fiscalité pour l'assurance vie ? Alter Finances vous répond

Le contrat d’Assurance-vie est un placement financier permettant au souscripteur de se constituer et de faire fructifier son capital.

Ce produit d’épargne peut répondre à un éventail d’objectifs diversifiés, notamment :

- Valoriser son capital

- Préparer un complément pour la retraite

- Anticiper la transmission de son patrimoine, en bénéficiant d’abattements spécifiques,

Véritable couteau suisse, le contrat d’Assurance-vie est l’un des placements d’épargne incontournable.

L'assurance-vie – Un produit d’épargne de long terme

Il faut préciser qu’un placement sur un contrat d’Assurance-vie ne peut s’envisager sur une courte durée. Si vous souhaitez optimiser votre épargne, il vous faudra conserver votre Assurance-vie ouverte au moins pendant 8 ans.Cela va vous permettre de :

- Bénéficier d’une fiscalité privilégiée,

- Diminuer le risque de votre placement (si votre contrat est composé en Unités de compte).

L'assurance-vie – Un produit d’épargne liquide

Contrairement à ce que nous pouvons entendre, l’épargne que vous placez sur un contrat d’Assurance-vie reste disponible à tout moment. Vous n’avez aucune obligation d’attendre la 8ème année pour pouvoir disposer du capital investi. Cependant, la fiscalité applicable avant 8 ans vous sera moins favorable.

Comment fonctionne l'Assurance-vie ?

Les capitaux que vous épargnez sur un contrat d’Assurance-vie ne sont pas destinés à péricliter. Ce support d’épargne vous octroie une souplesse de gestion vous permettant d’adapter votre placement à vos objectifs patrimoniaux et à votre profil d’investisseur.

Vous aurez le choix d’allouer votre épargne entre :

Le Fonds en Euros : le Fonds en Euros est le socle de l’Assurance-Vie en France au regard des atouts uniques qu’il propose. Votre capital est garanti à 100%, et en plus vous bénéficiez d’un effet cliquet : les intérêts générés par votre contrat sont recapitalisés en vue de produire de nouveaux intérêts. L’attrait des épargnants pour le Fonds en Euros se comprend aisément de par sa sécurité, son rendement régulier et sa disponibilité permanente. Chaque compagnie gère son Fonds en Euros de manière différente, ce qui explique que le rendement diffère d’une compagnie à l’autre.

Les Unités de Comptes : Elles peuvent être représentées par des fonds dynamiques (en actions), comme des fonds diversifiés (obligations et actions) ou bien encore par de l’immobilier comme les S.C.P.I. (Sociétés Civiles de Placement Immobilier) ou des SCI. Le capital que vous investissez sur des Unités de Compte n’est pas garanti. Les Unités de Compte permettent de diversifier votre patrimoine, ce qui vous assure de lisser les effets de la conjoncture ainsi qu’une valorisation à long terme.

Les Fonds Euros dynamiques : Depuis plusieurs années, les Fonds en Euros dits « traditionnels » ont connu un ralentissement de leur performance. Ce mouvement a été favorisé notamment par la baisse des taux. C’est pour cela qu’il existe aujourd’hui des Fonds en Euros dits « Dynamiques » qui comprennent une « poche de performance » et une « poche de sécurisation ». Ces fonds utilisent soit la méthode dite « à coussin » soit celle « à échéance ».

Adaptez votre allocation financière à votre profil investisseur

Le choix des fonds sélectionnés pour votre contrat d’Assurance-vie n’est pas anodin. Il est primordial d’allouer votre épargne sur des fonds correspondant à votre profil investisseur et qui répondent à vos objectifs d’investissement fixés au préalable.

Notre Cabinet vous apporte un accompagnement sur mesure ainsi que son expertise financière pour sélectionner les fonds en adéquation avec votre profil investisseur.

Configurez le contrat d’Assurance-vie à vos besoins

La composition de votre Assurance-vie n’est pas le seul levier personnalisable à votre image. La structure de votre contrat peut être modulée par le biais du choix d’un mandat de gestion et des options de gestion disponibles.

Les modes de gestion :

La gestion libre : vous bénéficiez d’une totale autonomie sur votre investissement que ce soit sur votre allocation initiale ainsi que sur le suivi de votre placement.

La gestion conseillée : un professionnel vous encadre dans le choix de votre allocation et du suivi de votre placement.

La gestion sous mandat : la gestion financière de votre contrat est entièrement déléguée à un professionnel. Le mandat sera défini autour de vos objectifs d’investissement mais aussi de votre profil de risque.

La gestion profilée : elle correspond à une gestion automatisée de votre placement selon un profil de risque entre plusieurs actifs prédéfinis.

La gestion pilotée : elle correspond à des arbitrages automatisés selon un objectif d’investissement défini au préalable.

Les options de gestion :

Ces options peuvent être nombreuses et évoluent selon la volonté des banques et assureurs. Elles permettent de corréler votre épargne à votre objectif de placement. Les options disponibles sont notamment :

- Option sécurisation de plus-value : dès que vos Unités de compte ont atteint le seuil de rentabilité fixé au préalable, la plus-value générée sera réorientée vers un support sécurisé.

- Investissement progressif : cette option permet de lisser dans le temps le risque de fluctuation des marchés financiers en bénéficiant de plusieurs points d’entrée.

Assurance-vie : Comment la liquidité est-elle préservée ?

Lorsque vous souhaitez récupérer votre épargne, il vous est possible :

- de réaliser un rachat partiel : récupérer une partie de votre épargne de votre Assurance-vie,

- de réaliser un rachat total : récupérer l’ensemble de votre épargne et ainsi clôturer votre contrat.

Conseil : Pensez à utiliser l’avance

Contrairement au rachat partiel, l’avance vous permet de ne pas racheter les capitaux déjà investis sur votre contrat d’Assurance-vie qui continuera ainsi à se valoriser. Une avance se présente sous la forme d’un prêt que la compagnie vous accorde moyennant un taux d’intérêt.

Cette technique peut être idéale pour répondre à un besoin de liquidité temporaire, rapidement remboursable.

La fiscalité privilégiée de l'Assurance-vie

Fiscalité en cours de vie du souscripteur : fiscalité en cas de rachat

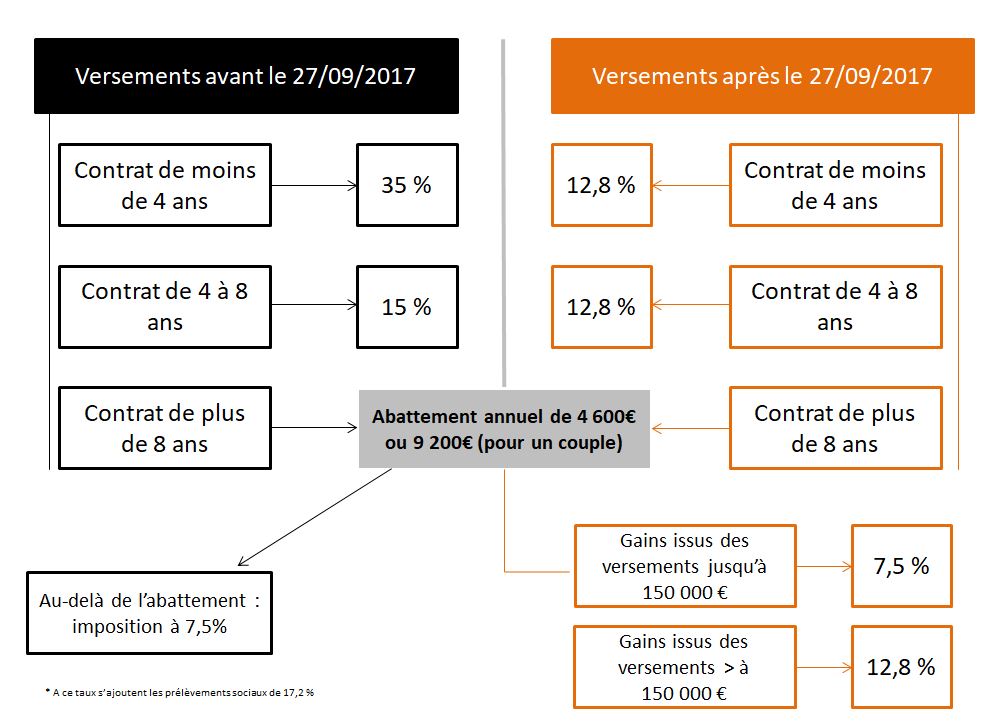

Le projet de loi de finances 2018 a modifié la fiscalité applicable aux retraits que vous effectuez sur vos contrats d’Assurance-vie à compter du 1er janvier 2018.

Lorsque vous souhaitez effectuer un rachat sur votre contrat d’Assurance-vie, les intérêts générés par votre placement seront fiscalisés :

- Soit à l’impôt sur le revenu : selon votre Taux Marginal d’Imposition (TMI),

- Soit, sur option,

- Au Prélèvement Forfaitaire Libératoire (PFL) : Uniquement pour les gains issus de versements antérieurs au 27 septembre 2017,

- Au Prélèvement Forfaitaire Unique (PFU) : Uniquement pour les gains issus de versements effectués à compter du 27 septembre 2017.

Le choix que vous sélectionnerez à cette occasion est important et nécessite le calcul de l’impact fiscal sur votre rachat.Un mauvais choix de la fiscalité applicable peut vous pénaliser sur le coût final du rachat mais aussi sur la fiscalité applicable sur vos autres revenus de capitaux (dans le cadre de l’application du PFU).

Fiscalité applicable sur option au PFL/PFU

*Tous les versements réalisés avant le 26 septembre 1997 sont totalement exonérés.

Conseil n°1 : Pour les contribuables n’ayant pas versés sur leur contrat depuis le 27 septembre 2017

Si vous êtes soumis à une Tranche Marginale d’Imposition de 14% ou 30%, il vous sera toujours préférable d’opter pour l’imposition sur les revenus uniquement si votre contrat d’Assurance-vie à moins de 8 ans.

Si votre contrat à plus de 8 ans, l’option au PFL vous sera toujours plus avantageuse.

Si lors de votre rachat, la part de plus-value est inférieure à l’abattement, il vous sera préférable d’opter pour l’imposition sur vos revenus. En effet, dans le cas contraire, vous allez devoir réaliser une avance de trésorerie qui vous sera restituée sous forme de crédit d’impôt lors de votre prochain avis d’imposition.

Conseil n°2 : Pour les contribuables ayant réalisés des versements complémentaires après le 27 septembre 2017

Le choix entre l’imposition des plus-values sur votre impôt sur les revenus ou au PFU se complexifie. L’option sélectionnée n’aura plus les mêmes conséquences qu’avec le PFL car le PFU est non libératoire.

De facto, la fiscalité choisie sera celle qui s’appliquera tout au long de l’année sur l’ensemble de vos revenus de capitaux, notamment sur les dividendes.

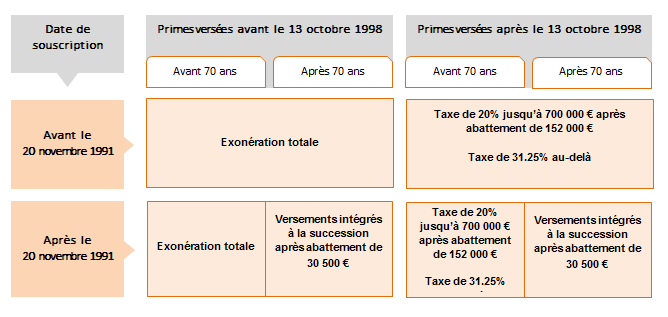

Fiscalité en cas de décès du souscripteur

Le contrat d’Assurance-vie vous permet de protéger ou d'avantager la ou les personnes de votre choix (avec ou sans lien de parenté) en transmettant sans droits de succession la somme de 152 500€ par bénéficiaire, si les versements sont effectués avant les 70 ans de l’assuré.

Conseil : Ne négligez pas votre clause bénéficiaire

L'Assurance-vie est plus qu’un placement financier souple profitant d’un cadre fiscal privilégié. Il est aussi un levier de transmission bénéficiant d’un environnement juridique et fiscal unique.

L’optimisation de cet outil de transmission passe par la rédaction d’une clause bénéficiaire lors de la souscription de votre Assurance-vie, modulable dans le temps.

Par défaut, votre contrat sera composé d’une clause bénéficiaire permettant de conserver votre capital investi au sein de votre famille (conjoint puis héritiers). Sachez qu’il vous est possible d’optimiser sa rédaction en respectant votre volonté de transmettre le capital investi sur votre contrat d’Assurance-vie aux bénéficiaires souhaités.

Pensez à anticiper cet aspect dans votre organisation patrimoniale !

Alter finances

Alter finances