Mercredi dernier, Gérald DARMANIN, Ministre de l’Action et des Comptes Publics, est revenu sur les contours encore troubles de la « Flat Tax » prévue pour 2018 : l’ensemble des revenus du capital seront soumis à un prélèvement forfaitaire unique (PFU) de 30%, et l’Assurance-Vie est notamment concernée.

- A quoi correspond concrètement la « Flat Tax » ?

- Que cela change-t-il par rapport au régime fiscal actuel ?

- Subsiste t-il des interrogations quant à son application ?

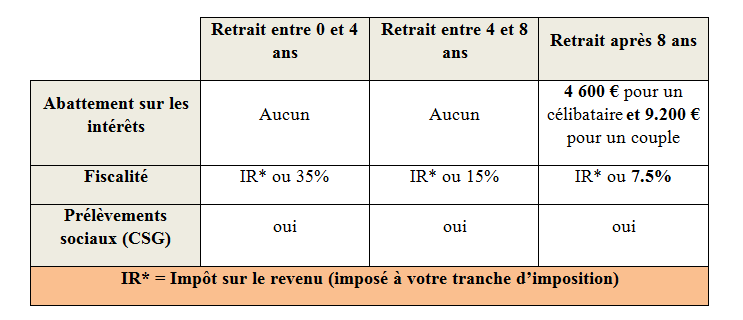

Rappels sur la fiscalité actuelle applicable aux contrats d’Assurance-Vie :

De plus, tous les versements effectués avant le 26 septembre 1997 sont totalement exonérés d’imposition en cas de rachat. (Hors prélèvements sociaux sur le Fonds en Euros).

Autrement dit, à ce jour, pour un contrat d’Assurance-Vie de plus de 8 ans, l’imposition en optant pour le PFL, après abattement, est de 23 %. (7.5% + 15.5%).

Précisons que l’augmentation de la CSG prévue également pour 2018 serait venue alourdir à 24.7% l’option pour le prélèvement forfaitaire en cas de rachat.

Programme MACRON : la création d’une « Flat Tax » aux contours indéterminés

Le programme du Président Macron, tel qu’il résulte du communiqué du premier ministre, Monsieur Edouard PHILIPPE, prévoit la mise en place d’une flat tax. Aussi nommée Prélèvement Forfaitaire Unique, ce taux unique de 30% a pour vocation de simplifier la fiscalité de l’épargne car considérée comme trop complexe.

Mais il ne s’agirait en aucun cas de supprimer l’alternative avec l’option pour la réintégration des rachats au sein de votre déclaration d’impôt sur le revenu à hauteur des plus-values !

En effet, le Premier Ministre a annoncé la mesure en précisant que « L’Assurance-Vie conservera son régime fiscal actuel, seuls les nouveaux flux d’investissement au-delà de 150 000 euros seront concernés par le prélèvement forfaitaire. »

Concrètement, les plus-values issues des nouveaux versements, ne seraient soumises au PFU qu’à compter de 150 000 euros.

Les précisions devant être apportées par la loi de finance pour 2018

- QUID des abattements de 4600 et 9200 euros, seront-ils corrélativement supprimés ?

- QUID des versements supérieurs à 150 000 euros. Faudra-t-il prendre en considération les versements antérieurs ou uniquement ceux effectués après 2018 ?

- La distinction de la fiscalité entre 0 et 4 ans et 4 et 8 ans sera-t-elle maintenue ?

- De quelle manière le PFU sera-t-il appliqué : par contrat, par souscripteur, par contribuable ?

Ils persistent toujours de multiples questions qui restent encore en suspend et auxquelles la loi de finances pour 2018 se devra donc de répondre.

Notre constat

En attendant, au regard des chiffres, il semblerait que seule une minorité d’épargnants soit concernée par cette nouvelle mesure. (Moins de 15%).

Cependant, cela peut être opportun d’effectuer vos versements avant 2018 en vue d’échapper à la nouvelle législation.

Pour les personnes dont le taux marginal d’imposition est supérieur à 30%, tirer des revenus de votre contrat d’Assurance-Vie continuera à vous procurer un avantage fiscal.

Alter finances

Alter finances