En quelques jours, les marchés d’actions ont totalement effacé leurs gains des premières semaines de 2018.

Cette correction ne s’est pas faite sans raison et résulte des dernières informations clés communiquées des différents indicateurs économiques américains.

Que s’est-il passé sur les marchés financiers?

Depuis la crise des Subprimes de 2008, les Banques Centrales Mondiales ont pratiqué une politique monétaire accommodante en faisant baisser les taux d’intérêts, le but étant de :

- Relancer l’économie et permettre d’investir à moindre coût

- Retrouver une inflation proche de la cible des 2 %

Cependant, cette politique n’a pas pour but de perdurer. Et ce sont des signes de sortie de cette politique qui ont eu un impact sur les marchés financiers.

Quels ont été les signes ?

Durant ces 2 dernières semaines, un certain nombre d’informations importantes ont été communiquées concernant différents indicateurs économiques américains.

- Les chiffres du travail américain le 2 février : Une hausse de 2,90% sur un an du salaire horaire moyen (contre une anticipation à 2,50%) et un taux de chômage toujours au plus bas

- Le taux d’inflation américain de 2,10% supérieur au taux anticipé par les investisseurs (contre 1,90% attendue)

La publication de ces chiffres a amené dans son sillage une hausse des taux obligataire américain :

- Bons du Trésor à 2 ans : 2,15 %

- Taux américain à 10 ans : de 2 % à 2,88 % en quelques mois

Les investisseurs et acteurs financiers ont interprété ces chiffres comme une arrivée éventuelle d’un resserrement monétaire. D’autant plus que sur la même période, la Fed (Banque Centrale Américaine) vient de se doter d’un nouveau président, Jérôme Powell, encore méconnu des investisseurs.

Ce resserrement monétaire reflète une normalisation monétaire anticipée (rupture des politiques monétaires accommodantes des banques centrales) et donc, de facto, une remontée des taux par la Fed afin de canaliser la hausse du taux d’inflation.

En Europe, par effet de contagion, le taux à 10 ans allemand a atteint 2,88 % et l’OAT française (taux obligataire à échéance 10 ans de la France) a franchi le cap de 1,01 %.

Quelles ont été les réactions sur les marchés ?

- L’effet de ces annonces sur les marchés : une volatilité des actifs accrue sur les marchés financiers.

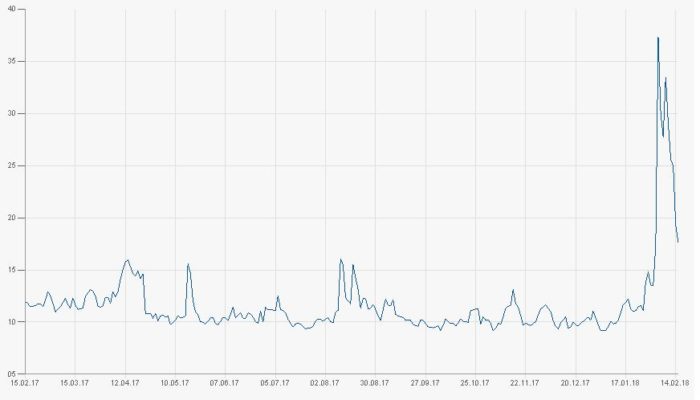

Le graphique ci-contre représente l’évolution de l’indice VIX. Il mesure la volatilité des marchés financiers corrélée avec le S&P500. Plus l’indice est haut, plus la volatilité est importante.

Début février, l’indice VIX est monté à plus de 50 après l’annonce des indicateurs américains. Ce pic représente une nervosité élevée chez les investisseurs sur les différents marchés.

Les tensions financières récentes sur les marchés financiers américains se sont également propagées, notamment en Zone Euro.

Cependant, la chute, autour des 10%, des principaux indices boursiers américains (Ex : Dow jones) fut moins importante en Europe. La reprise n’est pas encore aussi bien installée qu’elle ne l’est outre-Atlantique. En effet, le décrochage des marchés européens a été de 8%.

Nous avons pu observer le plongeon de Wall Street (-10,26% pour le Dow Jones), et par effet de contagion, des autres indices boursiers mondiaux. Toutefois, la tendance baissière fut de moindre importance comparée à leur homologue américain. L’indice EuroStoxx 50 a affiché un recul de 6,59% et le Nikkei de 8,21% sur la semaine. A Paris, leCAC 40 a reculé de 6,15%, à 5 033 points.

Et aujourd’hui, Où en sont les marchés financiers ?

La correction des marchés financiers mondiaux semble s’être enrayée et les investisseurs reprennent leurs esprits en s’appuyant sur une réalité : les fondamentaux économiques restent convaincants avec une croissance toujours solide (2,7 % attendu aux USA pour 2018 et 2,3 % en Europe).

La période des publications des résultats des entreprises du 4ème trimestre 2017 bat son plein (aux Etats-Unis : Bénéfice/action passe de 15 à 17%, Chiffre d’Affaire moyen est en hausse de 8 %).

Aujourd’hui, nous assistons à un retour de la volatilité basée sur des craintes liées à une accélération du niveau d’inflation. Les marchés financiers restent attentifs en attendant le prochaine réunion de la FED.

Alter finances

Alter finances