- les employeurs et caisses de retraite prélèvent automatiquement l’impôt sur vos revenus.

- L’impôt dû sur les BIC, BNC, BA et revenus fonciers, est prélevé par acomptes mensuels ou trimestriels.

Le prélèvement à la source prend la forme d’un taux de prélèvement calculé par rapport aux revenus de la même année et non plus de l’année précédente. Ce nouveau mode de recouvrement permet d’adapter l’impôt automatiquement à vos changements de situation aussi bien personnels que professionnels.

L’intérêt de la mise en place du prélèvement à la source est multiple :

Du point de vue du contribuable :

- Votre impôt calculé sur les revenus de la même année, s’adapte automatiquement à vos changements de situation (mariage, enfants, augmentation de revenus,…),

- l’impôt est étalé sur 12 mois et non plus sur 10 mois ou par tiers, permettant de lisser le coût à régler.

Du point de vue de l’administration fiscale : La collecte de l’impôt est simplifiée puisque déléguée aux employeurs et organismes de versement.

A quoi correspond le prélèvement à la source ?

Contrairement à l’imposition des revenus actuelle, le prélèvement à la source se démarque en tant que nouveau mode de recouvrement.

Quelle forme prend le prélèvement à la source ?

Le prélèvement à la source prend la forme d’un taux de prélèvement permettant de capter l’impôt directement lors du versement des revenus des contribuables (revenus d’activité, pensions de retraite, allocations chômage,…). Le contribuable n'est donc plus imposé sur les revenus perçus au cours de l’année N-1 mais bien sur les revenus de l’année N depuis le 01/01/2019. Cette suppression du décalage entre la perception du revenu et son imposition permet donc d’adapter automatiquement l’impôt à la situation présente du contribuable.

De facto, l’impôt sur les revenus est donc prélevé mensuellement, étalé sur 12 mois et non plus sur 10 mois (ou par tiers), et appliqué automatiquement sur vos revenus.

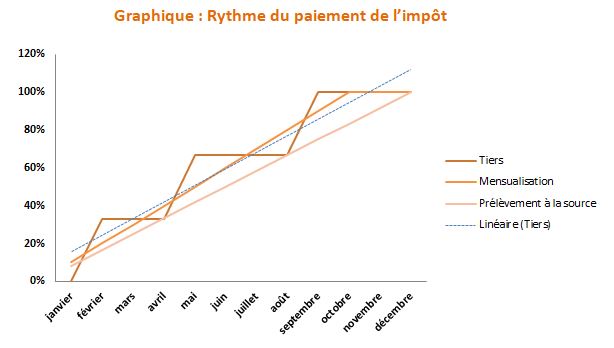

Actuellement, le choix du contribuable entre la mensualisation sur 10 mois ou par tiers n’a pas de réel intérêt et dépend essentiellement de convenance personnelle.

Cependant, avec l’application du prélèvement à la source, le rythme de paiement de l’impôt est étalé sur 12 mois, permettant de lisser le coût.

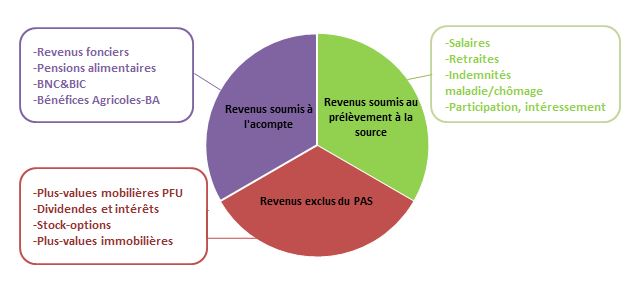

Quels sont les revenus pris en compte dans le calcul du taux de prélèvement ?

Le taux de prélèvement est calculé au regard des informations fournies par le contribuable sur sa déclaration d’impôt sur les revenus. Ce taux est ensuite communiqué aux collecteurs (employeurs, caisses de retraite,…) et est réévalué annuellement.

Vous continuerez donc d’effectuer vos déclarations d’impôt tous les ans, permettant à l’administration fiscale de réévaluer votre taux de prélèvement et de connaître le montant de l’impôt des revenus exclus du « prélèvement à la source » (PAS).

Peut-on s’abstenir de communiquer son taux de prélèvement au collecteur concerné ?

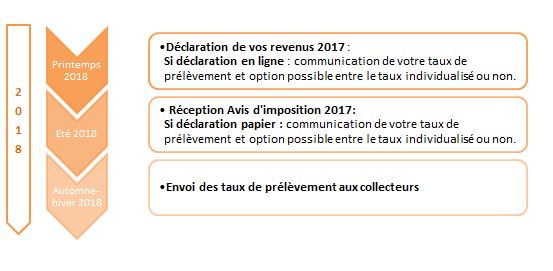

La mise en application du taux de prélèvement s'est fait en plusieurs étapes :

- L’administration fiscale communiquera dans un premier temps votre taux unique : soit lors de votre déclaration des revenus 2017, soit lors de la réception de votre avis d’imposition 2017.

- Lorsque vous aurez été informé de votre taux de prélèvement, il vous sera possible d’opter entre des taux différenciés :

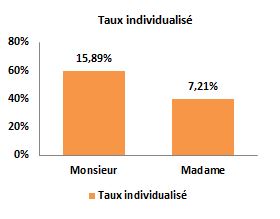

- Le taux individualisé : il permet de répartir l’impôt selon les revenus des membres d’un même foyer.

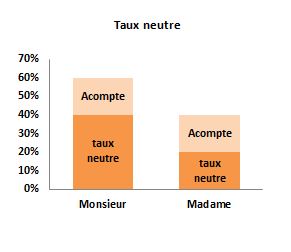

- Le taux neutre : il permet de garder confidentiel auprès de son employeur son taux de prélèvement. Ce taux est calculé sur la base d’une grille fixée par l’administration fiscale.

EXEMPLE D’UN COUPLE MARIE : la situation du couple se décompose comme suit :

- Madame : 2 000€ revenus nets mensuels

- Monsieur : 5 000€ revenus nets mensuels

- Impôt à régler : 11 266€

|

Ce taux est calculé sur la base des revenus totaux du foyer (célibataire ou marié). Ainsi, le taux appliqué sera le même entre les membres du foyer à concurrence de leurs revenus respectifs. Dans notre exemple :

|

|

Sur option, les contribuables mariés pourront demander que le taux de prélèvement soit calculé suivant leurs revenus respectifs. Dans notre exemple :

Ce taux ne permet pas de réduire l’impôt dû au sein du couple mais d’organiser différemment la répartition de celui-ci entre les époux. |

|

Sur option, le contribuable qui ne souhaite pas communiquer son taux de prélèvement, calculé sur la base de l’ensemble de ses revenus, pourra opter pour le taux neutre. Ce taux est calculé sur la base de ses seuls revenus d’activité selon une grille fixée par l’administration fiscale. Dans notre exemple : Si les mensualités calculées par le taux neutre sont inférieures à celles qui auraient été calculées par le taux unique, le couple devra alors régulariser la situation directement auprès de l’administration fiscale en versant le complément par acompte mensuel. |

Remarque : L’information communiquée au collecteur (employeur, caisse de retraite, …) concerne uniquement le taux de prélèvement et est strictement confidentielle. Le collecteur est soumis au secret professionnel et ne pourra donc pas divulguer ce taux sous peine de sanction. Vous pouvez cependant opter pour le taux neutre pour limiter l’assiette prise en compte dans le calcul de votre taux aux seuls revenus d’activité.

QUID de l’impôt sur les revenus perçus en 2018 ?

Habituellement, l’impôt sur les revenus est réglé par le contribuable l’année suivante. Néanmoins, le taux de prélèvement à la source est calculé sur les revenus de la même année. Vous vous acquitterez donc de l’impôt sur les revenus de 2019 en 2019 et non pas en 2020.

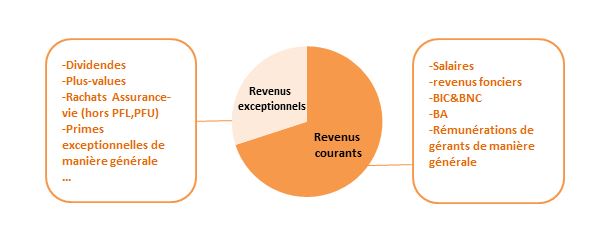

Pour vous dispensez de supporter cette double imposition en 2019, l’administration fiscale mettra en place le CIMR (Crédit d’Impôt pour la Modernisation du Recouvrement). Ce CIMR permet d’effacer l’impôt des revenus courants 2018.

L’ensemble des revenus perçus en 2018 seront-ils exonérés d’impôt ?

Seuls les revenus courants sont concernés par cette exonération. En revanche, pour éviter toute optimisation fiscale, les revenus exceptionnels perçus en 2018 sont imposables. Voir la suite…

Attention : il existe un risque de requalification en revenus exceptionnels sur les revenus des BIC&BNC, BA et rémunérations de gérants.L’administration fiscale va prendre en compte une moyenne calculée sur les revenus perçus en 2015, 2016 et 2017. Ainsi, la part des revenus 2018 excédant cette moyenne sera qualifiée de revenus exceptionnels, si cette augmentation n’est pas justifiée.

Que se passe-t-il pour les avantages fiscaux (déduction/réduction et crédit d’impôt) ?

Mise à part quelques particularités, toutes déductions fiscales sont à éviter. Les revenus catégorielles courants, bénéficiant de ces déductions, seront déjà effacés par le CIMR.

TOUT N’EST PAS PERDU ! Les réductions et crédits d’impôt au titre de l’année 2018 sont maintenus. Ils permettront :

- Soit, effacer l’impôt de vos revenus exceptionnels

- Soit, augmenter le CIMR qui vous sera versé en septembre 2019

A lire aussi : Prélèvement à la source : Quand faut-il réaliser ses travaux immobiliers ?

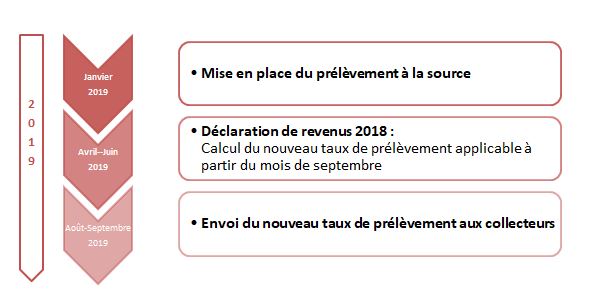

QUAND le prélèvement à la source sera mis en place ?

Le prélèvement à la source sera effectif le 1er janvier 2019. Cependant, son application se fera en plusieurs étapes, étalée tout au long de cette année 2018.

|

|

Pour de plus amples informations, n’hésitez pas à prendre contact avec l’un de nos conseillers.

Alter finances

Alter finances